美国3月CPI出炉,多国央行或宣布降息。

上周国际市场风云变幻。美国总统特朗普宣布对来自各国的进口商品全面征收高额关税,引发全球市场动荡。美股全线下挫,道指周跌7.86%,纳指周跌10.02%,标普500指数周跌9.08%。欧洲三大股指表现不佳,英国富时100指数周跌6.97%,德国DAX 30指数周跌8.10%,法国CAC 40指数周跌8.10%。

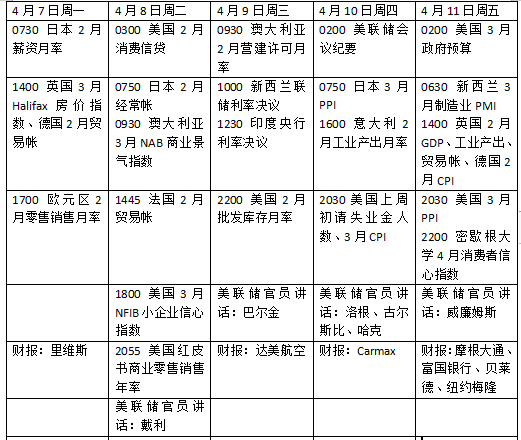

在全球贸易动荡之际,对经济前景的担忧持续升级。美国3月CPI数据可能为是否降息以支持经济的前景提供线索,密歇根大学消费者信心调查值得关注,美联储会议纪要也将公布。新西兰、印度和菲律宾央行或将通过降息应对不确定性。与以往一样,银行股将开启美股财报季序幕。

美国通胀指标引关注

特朗普所谓的“对等关税”决定如期揭晓,美国政府将对所有进口到美国的商品征收10%的基准关税,同时将对部分贸易伙伴征收更高的税率。

随着亚特兰大联储GDPNow模型预测一季度美国经济将收缩3.7%,投资者对今年可能出现的衰退变得更加担心。虽然美联储仍坚持此前年内降息50个基点的预测,联邦基金利率期货显示,投资者预计到12月将降息近100个基点,相当于4次。

美联储会议纪要将于周三公布,鉴于美联储最近一次会议是在4月2日关税公告之前举行的,并且包括新的点阵图在内的新经济预测已经发布,会议纪要的时效性稍有影响。外界可以继续关注美联储官员的例行讲话,寻找有关经济和货币政策的最新表述和线索。

数据方面,3月CPI将成为焦点。 关税不仅对经济活动构成威胁,而且对通货膨胀构成上行风险。即使在钢铁和铝关税被纳入计算之前,美国的通货膨胀也比预期更为持续,2月份的核心个人消费支出指数PCE同比上升至2.8%。这进一步使美联储的工作复杂化,一方面试图保护经济活动,另一方面又试图防止通货膨胀失控。

最近的各种调查表明,甚至在最新关税宣布之前,消费者情绪就已经受到了重大打击。密歇根大学4月份的初步调查应该能反映出关税对消费者信心的影响程度。

财报季将拉开帷幕,摩根大通、富国银行、贝莱德、纽约梅隆将从周五起公布业绩。与今年初相比,受关税担忧影响,机构已经大幅下调了上季度的盈利预期。

原油与黄金

国际油价跌至2021年以来的最低水平,部分原因是人们担心美国宣布的大规模关税将损害经济增长。WTI原油近月合约周跌10.63%,报61.99美元/桶,布伦特原油近月合约周跌9.87%,报65.58美元/桶。

经济学家表示,美国总统特朗普宣布的关税增加了全球经济衰退的可能性。经济前景是油价的一个关键因素,摩根大通全球大宗商品研究主管卡内瓦(Natasha Kaneva)在给客户的一份报告中表示:“虽然目前很难预测总体发展方向,但我们认为,就油价而言,其轨迹无疑是单向的。”

另一方面,产油国联盟OPEC+八个成员国上周同意将原油日产量提高411000桶,高于市场预期。加拿大皇家银行资本市场大宗商品策略全球主管克罗夫特(Helima Croft)表示,这一决定源于OPEC+成员国之间的内部分歧。“推动这一决定的国家说,‘我们不需要更高的价格。我们准备在一段时间内接受更低的价格。’”。

国际金价冲高回落,风险偏好被流动性恐慌打压。纽约商品交易所6月交割的COMEX黄金期货合约周跌1.9%,报3035.40美元/盎司。

渣打银行分析师库珀(Suki Cooper)表示:“我们倾向于将黄金视为一种流动资产,用于满足其他地方的追加保证金要求,因此考虑到黄金在投资组合中的作用,在风险事件发生后抛售黄金并不罕见。它的行为符合历史趋势。”

然而,今年黄金仍上涨约15.3%,这得益于央行的强劲购买及其作为应对经济和地缘政治不确定性的安全对冲的整体吸引力。City Index高级分析师辛普森(Matt Simpson)表示,尽管存在波动,黄金仍然是许多投资者的避风港。

欧洲或酝酿反制措施

在美国总统特朗普宣布对美国进口的商品征收全面关税后,法国总统马克龙呼吁欧洲公司暂停在美国的投资计划。

未来一周,市场将继续评估特朗普关税对欧元区经济的潜在影响,并留意任何可能宣布的反制措施。

数据方面,德国外贸、工业生产数据以及欧元区零售贸易数据将公布。与此同时,德国和西班牙等国最新CPI数据将出炉。鉴于德国的财政扩张计划和美国的关税,德国经济机构最新预测可能会受到更多关注。

近期英国3月份综合采购经理人指数PMI有所改善,2月份零售额明显超出预期。接下来英国2月国内生产总值数据将公布,机构预测,在1月意外疲软后有望有所改善。

英国通胀尽管在2月份有所放缓,但仍然居高不下,整体经济前景支持了英国央行立场,即没有迫切需要大幅降息,尤其是在英国只受美国10%的基准关税影响之后。然而,市场参与者仍认为,在5月8日的下一次议息会议中,降息25个基点的可能性高达85%。

本周看点

评论列表